契約日が2025年9月1日以降の保険契約から、

保険料がお安くなりました!

- 死亡保障

- 資産形成

- 相続

| 被保険者加入年齢範囲 | 保障期間 |

|---|---|

| 3~90歳 | 終身 |

一時払終身保険の

4つのポイント

万が一に備えたい

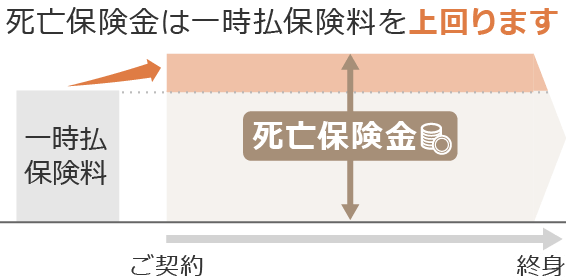

払込保険料より大きな保障が一生涯

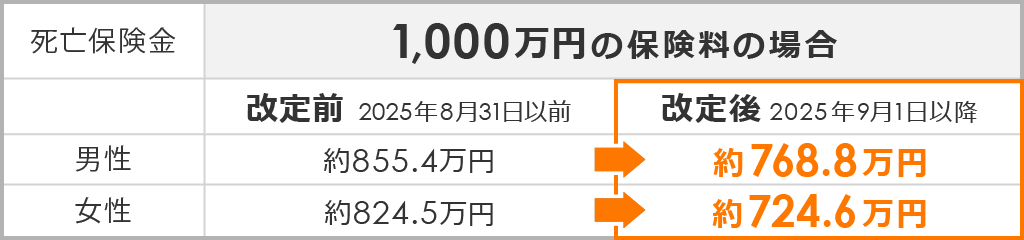

例えば、60歳女性 保険金額1,000万円の場合だと一時払保険料は約724.6万円になります!

契約日が2025年9月1日以降の保険契約から、

保険料がお安くなりました!

契約年齢:60歳

※計算基準日:(改定前)2025年8月31日以前、(改定後)2025年9月1日以降

詳しい保険料はこちら▼大切な人にのこしたい

保険金を指定した人に残せます

死亡保険金受取人をあらかじめ指定できますので、将来誰がどれだけ受取るのかを決めておくことができます。

※受取人に指定できる方は、ご家族等に限定される場合があります。

- 死亡保険金受取人には複数人の指定も可能

- 死亡保険金は遺産分割協議の対象外

※ただし、相続人との間で著しい不公平が生じる場合、全額受取れない可能性があります。

もしもの時、速やかに受取ることができる

死亡保険金ですぐに使える資金を準備できます

死亡保険金は、受取人からの請求手続により一般的な相続財産(有価証券・土地・家屋等)と比べ、比較的速やかに支払われますので、すぐに使える資金を「現金」で準備できます。

死亡保険金受取人からの請求により、請求から一週間程度で死亡保険金の受取りが可能です。

※死亡保険金をお支払いするために確認等が必要な場合、この限りではありません。

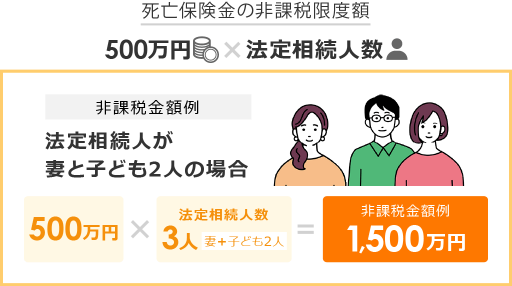

生命保険で相続税対策を

保険金は一定額まで非課税

ご契約者と被保険者が同一人で、指定された死亡保険金受取人が、そのご契約者の法定相続人にあたる場合には、死亡保険金(契約が2件以上の場合は合計します)に対して、相続税法上一定の金額が非課税となります。(法定相続人のうち相続を放棄している者等は非課税規定の適用が受けられません)

※2024年6月現在の税制・関係法令等に基づき記載しており、今後税務の取扱い等が変わる場合があります。個別の税務の取扱い等については税理士や所轄の国税局・税務署等にご確認ください。

一時払終身保険に付加できる特約リビング・ニーズ特約(自動付加)

余命6カ月以内と判断されるとき、死亡保険金の全部または一部を受取ることができる特約です。

契約日が2025年9月1日以降の保険契約から、

保険料がお安くなりました!

一時払終身保険の保険料例

- 男性の保険料例

-

1,000万円の場合

500万円の場合

契約

年齢改定前2025年8月31日以前 改定後2025年9月1日以降 50歳 約802.6万円 約694.6万円 60歳 約855.4万円 約768.8万円 70歳 約907.9万円 約845.6万円 契約

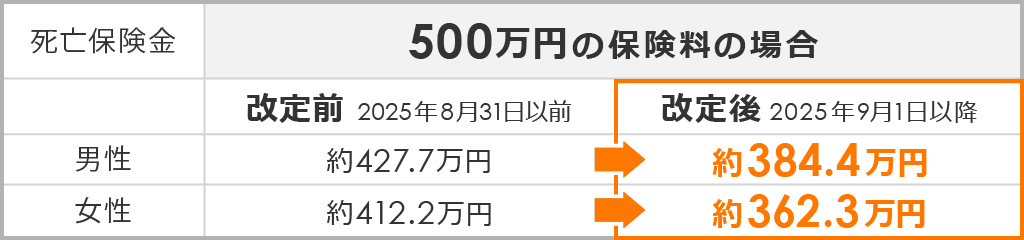

年齢改定前2025年8月31日以前 改定後2025年9月1日以降 50歳 約401.3万円 約347.3万円 60歳 約427.7万円 約384.4万円 70歳 約453.9万円 約422.8万円 - 女性の保険料例

-

1,000万円の場合

500万円の場合

契約

年齢改定前2025年8月31日以前 改定後2025年9月1日以降 50歳 約772.7万円 約653.5万円 60歳 約824.5万円 約724.6万円 70歳 約879.4万円 約803.3万円 契約

年齢改定前2025年8月31日以前 改定後2025年9月1日以降 50歳 約386.3万円 約326.7万円 60歳 約412.2万円 約362.3万円 70歳 約439.7万円 約401.6万円

※計算基準日:(改定前)2025年8月31日以前、(改定後)2025年9月1日以降

保険期間:終身、払込期間:一時払

- 一時払終身保険と月払や年払の終身保険との違いは何ですか?

- 一時払終身保険はどのような人におすすめですか?

-

死亡保険金は、受取人をあらかじめ指定することができますので、大切なご家族に確実に資産を引き継ぎたい方におすすめです。また、一時払終身保険は保障機能と資産形成機能を併せ持つ商品ですので、資産形成をお考えの方にもおすすめです。

解約払戻金はご契約後の経過年月数によっては、一時払保険料よりも少ない金額となります。(いわゆる元本割れの期間があります。)契約年齢によっては、保険料率の改定により元本回復期間が長期化することがありますので、ご注意ください。

- 一時払終身保険に加入するのに年齢制限はありますか?

-

被保険者加入年齢範囲は、3歳~90歳となります。

-

詳しいご検討にあたって必ずお読みください

詳しいご検討にあたっては、「契約概要」「注意喚起情報」「ご契約のしおり―定款・約款」を必ずご確認ください。

それぞれの保険金・給付金等のお支払事由に関する制限事項やお取扱いできない事項、高額割引制度・配当金については、「各種保険/特約のお支払事由・ご留意点」をご確認ください。

契約者や被保険者は、ご契約時に健康状態等を当社に告知する義務があり、内容等によってはお引受けできない場合があります。詳しくはお客様の担当者や最寄りのお客様窓口(ニッセイ・ライフプラザ)にお申し出ください。

-

解約払戻金はご契約後の経過年月数によっては、一時払保険料よりも少ない金額となります。(いわゆる元本割れの期間があります。)契約年齢によっては、保険料率の改定により元本回復期間が長期化することがありますので、ご注意ください。